2017年3月7日,尚品宅配深交所创业板正式敲钟。尚品宅配董事长李连柱表示,募资主要是扩大公司现有定制家具的产能,以及扩充公司现有的营销网络。

首个交易日,尚品宅配顶格高开大涨43.99%,价格达到78.26元。

据投中网记者了解,这已是达晨创投2017年以来第10家IPO过会及上市企业。截止目前,达晨创投已累计63家IPO。尚品宅配是继2月13日高斯贝尔登陆中小板上市后,达晨创投2017年的第6家上市企业。

资料显示,2010年达晨创投注资尚品宅配6000万元。根据招股书,达晨财信与天津达晨合计持有尚品宅配本次发行前30%的股份,达晨创投也是该公司前十大股东中唯一引入的机构投资者。

尚品宅配凭什么?

过去的2016年,已有多个家具企业实现上市,包括顶固家居、曲美家居、亚振家具等在主板挂牌上市;2017年,尚品宅配正式登陆创业板,家具业从一个很少受到资本关注的行业,开始借力资本寻求发展。

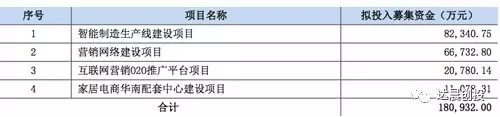

尚品宅配成立于2004年,主营业务为全屋家具定制,强项在于软件及O2O+C2B模式。据公司招股书中所示,此次募集资金将用于以下项目:

早在2010年3月,达晨创投与尚品宅配家居(集团)公司签约仪式上,负责该项目的时任达晨创投有限公司上海分公司总经理、现为达晨创投合伙人的傅忠红在接受媒体采访时表示,“两年前我们开始接触这个企业,我们非常看好它的商业模式,它解决了家具规模化定制的低成本问题。”

傅忠红在当时还预测,未来两到三年能尚品宅配能成为定制家具行业的龙头企业,“实现这个目标后上市是自然而然的事情”。达晨创投认为,尚品宅配的赢利模式与当时中国产业提升的思路非常吻合。

根据2013年6月出版的《尚品宅配凭什么?》一书所述,在2009年8月19日下午,尚品宅配与深圳达晨创投签约,将后者投资的6000万元收入囊中。值得一提的是,当时正值世界金融危机期间,尚品与达晨创投的合作成为当时金融危机爆发以来中国家具行业获得的第一批大额融资。

七年后,达晨收获颇丰

尚品宅配的招股书显示,本次发行前公司总股本为8100万股,公司本次拟向社会公开发行人民币普通股不超过2700万股,发行后总股本不超过10800万股。截至招股说明书签署日,李连柱和周淑毅分别直接持有公司本次公开发行前32%、12%的股份,分别为公司第一、第四大股东。李连柱和周淑毅共持有公司本次发行前44.00%的股份,为尚品宅配的控股股东和实际控制人。

公司的第二、三大股东分别达晨财信和天津达晨。本次发行前,达晨财信直接持尚品宅配股份1215万股,占该公司本次发行前总股本的15%;天津达晨直接持有股份1215万股,占该公司本次发行前总股本的15%。其中,天津达晨的执行事务合伙人为深圳市达晨财智创业投资管理有限公司,其与达晨财信均为深圳市达晨创业投资有限公司的控股子公司。达晨财信与天津达晨合计持有本公司本次发行前30%的股份,达晨也是该公司前十大股东中唯一引入的机构投资者。

2017年2月17日,尚品宅配发布公告称将首次公开发行股票并上市路演。公告显示,尚品宅配本次发行股票规模不超过2700万股,其中网下初始发行数量为1700万股,网上初始发行数量为1000万股,本次发行不进行老股转让。公司本次发行价格54.35元/股,发行市盈率为22.99倍。

招股书中显示,上市之后两家公司的持股比例均降至11.25%,达晨在尚品宅配的总股比降至22.5%。按两家公司共持有2430万股。截止3月7日该股票市场价格78.26元每股计算,尚品宅配上市首日,达晨财信和天津达晨的市值约为190171.8万元。