中国的创投界有“四大金刚”——深创投、达晨创投、IDG资本和红杉资本,它们经常在各大权威机构出具的年度创投机构排名中轮流“坐庄”。与后两位主攻美元基金的风格不同,达晨创投和深创投主攻人民币资产投资,也是国内最早成立的一批创投企业。其中,达晨创投首开了中国本土风投成功第一例——2006年,同洲电子上市,被誉为中国创投里程碑事件。

2018年是达晨创投发展的第十八个年头,一向以中国创投行业拓荒者自居的它,在今年又将交出怎样的答卷?《每日经济新闻》从“募投管退”四个方面展现了达晨创投2018年的投资全景。

上半年基金规模已达250亿

深圳市达晨财智创业投资管理有限公司(以下简称达晨财智)是达晨旗下基金的管理公司,上市公司电广传媒是其最大股东。2017年年报、2018半年报显示,达晨财智管理13期基金,总规模达200亿元;到2018年中期,该公司管理基金总规模已达250亿元。以此推算,达晨财智在2018上半年实现了20%以上的规模增长。

值得关注的是,今年以来,短期股权投资市场的资金面明显收紧。来自清科研究中心的数据统计,2018上半年,创投机构共新募集261只可投资于中国大陆的基金,同比下降38%;其中,披露募资规模的234只基金新增可投资于中国大陆的资本量为794.67亿元人民币,同比下降44.1%,平均募资规模3.4亿元人民币。

不难发现,虽然“募资难”肆虐VC/PE行业,但达晨的新基金募集似乎并没有受到太大影响。

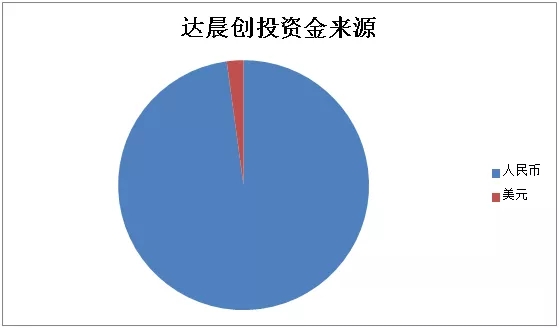

记者注意到,同今年日渐转暖的美元基金吸金模式不同,达晨创投在管基金的资产属性仍以人民币资产为主。今年下半年初期,旗下深圳市达晨创通股权投资企业(有限合伙)(以下简称达晨创通)成立,基金规模46.3亿元人民币。有媒体统计,截至今年10月底,该公司在管基金数量已经达到20只。

达晨创投管理基金资金来源

数据来源:达晨创投

在达晨财智募集并管理的基金中,资金来源主要由机构LP和个人LP组成,不过按照该公司高级合伙人邵红霞的说法,近年来,机构LP逐渐成为主角,“其实可以做到100%机构化,不过因为有一些个人LP已合作多年,这些个人更接近于家族财富管理或是代表产业集团出资,在出资门槛、专业度方面都与我们比较契合。”

事实上,LP机构化是一个需要长期积累的过程。以达晨今年新募集成立的创通基金为例,该基金获得了深圳市政府引导基金、深圳福田区政府引导基金的出资,引入了工商银行、招商银行等金融机构,以及一些专业的母基金、产业资本等。按照此前官方的统计,该基金的个人投资者只占不足5%,机构投资者占到95%以上。

此前邵红霞还提及,尽管公司拿政府引导基金的比例最高可以达到单只基金规模的25%以上,但考虑到政府引导基金对反投比例的要求,压力还是存在的。所以,在达晨创投的基金募资组合中,会适当控制政府引导金的比例。

多看少动、重点“狙击”

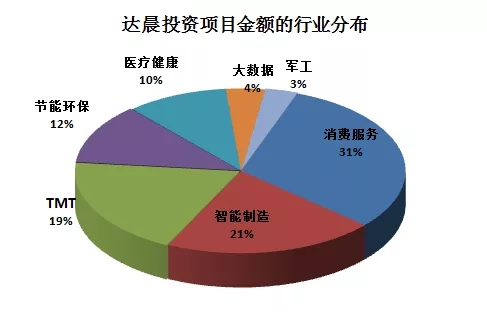

手握充足的资金,达晨却并没有“海投”,而是重点下注技术创新、消费升级、医疗健康等领域的创新型企业。与此同时,随着基金规模稳步提升,其在项目布局上也更集中,通过多轮持续加注,在一些明星项目上投资数亿元,也不放过布局新兴领域的早期项目。

正如达晨财智创始合伙人、董事长刘昼对《每日经济新闻》记者表示的,“我们要支持实体经济、持续投资制造业升级,扎扎实实投资那些具有核心技术优势、自主创新的中国高端制造业。”

主管其投资业务的执行合伙人兼总裁肖冰此前也表示,“以前80分的项目可能就投了,现在要提到90分,我们要放缓一点,但绝对不放过。”

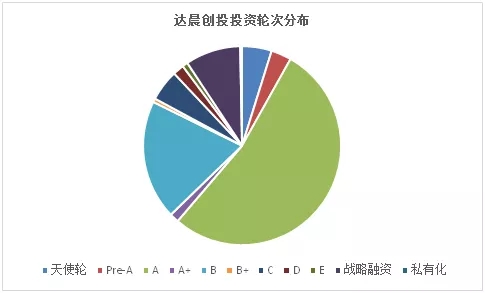

据CVSource投中数据统计,截至12月13日,在达晨创投投资的行业布局中,高端制造数量最多,软件、电子商务和大数据紧随其后。投资轮次分布上,其涉及创业公司A轮融资的数量超过170次,涉及金额47.47亿元,为所有阶段之首。不难看出,达晨创投对赛道的甄别并非风口经济使然,而是立足重度垂直的专业化,发力于科技赋能的制造升级、消费升级与服务升级。

数据来源:CVSource投中数据

在今年的资本寒冬中,达晨创投将投资策略调整为多看少动,重点“狙击”高端制造。比如,今年3月其投资普博科技、5月投资凌雄租赁(该项目后续融资估值已翻倍)、7月投资商桥货巴、8月投资顺科新能源等。

截止时间:2018年11月30日

数据来源:达晨创投

刘昼曾表示,“产业资本在对接实体经济时,要对所投行业有充分的了解,认清差距才能触底反击。”他还提及,资本在助力企业度过流动性危机的同时,理应更具责任心地帮助其完成从低端制造向高端制造甚至是专属创造等高度迈进。

事实上,不论是对政策,还是对投资标的的甄别,资本一方同企业本身,天然有着信息不对称的特性。因此,投资机构在构建自身投资策略的思路时,理应顺着目标公司的发展进行探索。

基于此,刘昼表示,环保、新能源汽车、半导体芯片、大数据、人工智能等均大有可为,也是投资机构理应着重布局的专业赛道。但对专业投资人而言,最重要的是弄清楚“什么好投、什么不好投、什么不能投”。“只有不断同企业建立沟通,帮助他们在专业领域予以管理经验和产业链延伸机遇等配合,才能更好地让投资资金发挥更大价值。”

投研管理“化零为整”

时下的创投氛围一改往日的资本漫灌,也在朝着更加精准和利益最大化的目标迈进。换句话说,当下的融资环境要求众多GP“谋定而后动”。正因如此,专注特定领域形成独有的垂直培育产业链,是当下众多GP改进的方向。

《每日经济新闻》记者注意到,现在很多创业者在寻找GP领衔投资时,会关注其产业背景的资源深度。一位创投界人士告诉记者,能够给予创业项目所在产业链的相关资源,包括技术、销售和推广支援的GP才入得了一些明星创业者的眼。“放长远看,创业者希望长期受惠而非燃眉之急。”

可见,专注于某一特定领域的“教练式”GP正在被广大创业者追捧,这也倒逼了创投机构朝向更加垂直的领域进行精益化管理和改革。

微信公众号

微信公众号达晨财智创业投资管理有限公司 版权所有

Copyright © Fortune Venture Capital Co.Ltd. All rights reserved

电话:0755-83515108

邮箱:fortune@fortunevc.com